目次

採用イベントを毎月開催!

【2025年4月17日】開催予定のイベント

採用でAIはどう使う!?〜採用×AIに挑む2名が本音で語る現場のリアルと成功事例〜【ペルソナ設定からスカウト、候補者評価まで】

HR ForceとOffersから、それぞれ最前線で活躍する専門家が登壇し、リアルな事例を交えながら、採用×AIの最新トレンドと実践法をお届けします。

人材獲得競争が激化する中、従来の採用法だけでは優秀な人材確保が難しくなっています。当社のLIVEイベントでは、最新トレンドと実践ノウハウを専門家が解説。⇒ 過去に開催されたイベントを確認する

こんにちは。エンジニア、PM、デザイナーの副業・転職採用サービス「Offers(オファーズ)」のOffers HR Magazine編集部です。今回は、金融業界におけるDX(デジタルトランスフォーメーション)の重要性について、最新事例や課題を交えながら詳しく解説していきます。金融業界は今、大きな変革の時期を迎えています。デジタル技術の急速な進歩により、従来のビジネスモデルや顧客サービスのあり方が根本から覆されつつあります。このような環境下で、金融機関がその競争力を維持し、成長を続けるためには、DX(デジタルトランスフォーメーション)の推進が不可欠となっています。では、具体的にDXとは何なのか、そしてなぜ金融業界でこれほどまでに重要視されているのでしょうか。

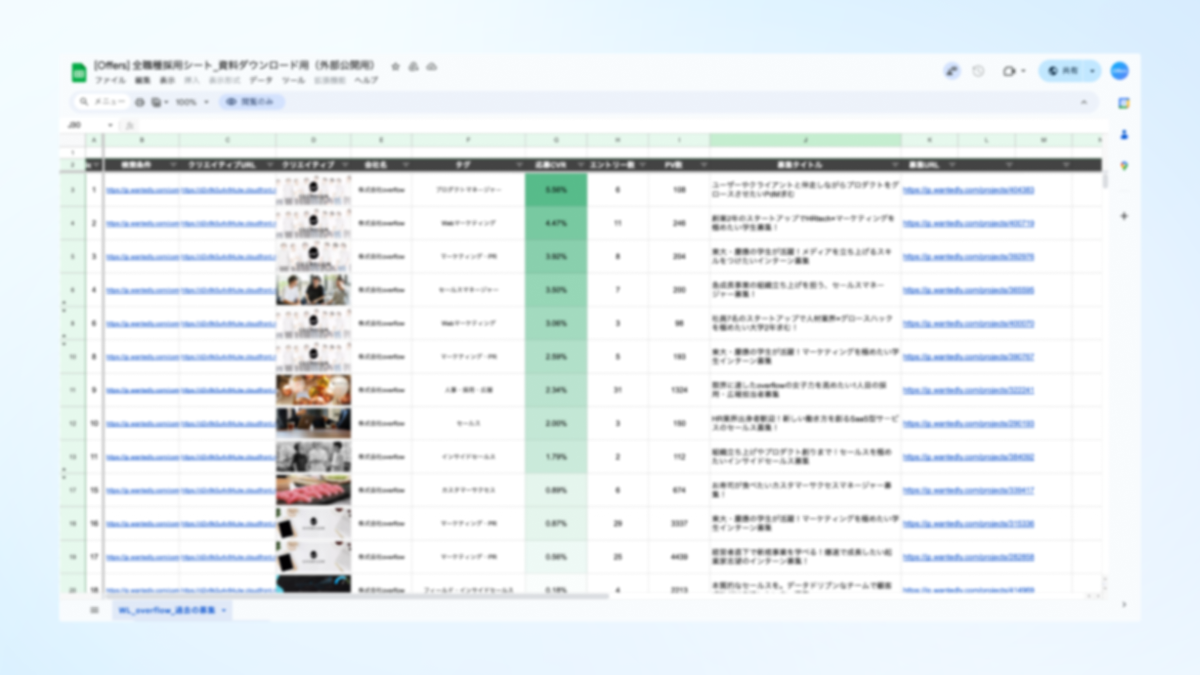

【Excelテンプレート】採用KPIを管理するための参考シート

優秀な人材の確保は、事業の発展と成功の鍵を握ります。多くの企業が採用計画の立案と実施に課題を抱える中、効果的な戦略の重要性が増しています。そこで、採用計画の策定から具体的な施策、そしてKPIの設定・管理に至るまでを網羅したExcelファイルを用意しました。このテンプレートを活用することで、貴社の採用プロセスを最適化し、目標達成への道筋を明確にすることができます。ぜひご活用いただき、採用活動の効率化と成果向上にお役立てください。

▼ この資料でわかること

✅ 採用の目的と目標の設定

✅ 採用スケジュールの作成

✅ 採用KPIの管理方法

→まずは無料で【Excelテンプレート】採用KPIを管理するための参考シートを受け取る

DXとは何か?

DXという言葉を耳にする機会が増えてきました。しかし、その本質的な意味や、企業経営にもたらす影響について、十分に理解している人は意外と少ないかもしれません。ここでは、DXの基本的な定義から、金融業界における重要性、そして導入のステップまでを詳しく見ていきましょう。

DXの基本的な定義

DXとは単なるIT化や業務のデジタル化ではありません。それは、組織全体を通じたビジネスモデルの変革を意味します。技術を活用して、顧客体験を向上させ、業務効率を飛躍的に高め、新たな価値を創造することがDXの本質です。

DXの意味と目的

DXは「Digital Transformation」の略称で、デジタル技術を活用して企業のビジネスモデルを根本から変革することを指します。この変革は、単に既存のプロセスをデジタル化するだけでなく、組織の文化や働き方まで含めた全体的な変革を目指すものです。DXの主な目的は、急速に変化する市場環境や顧客ニーズに柔軟に対応し、競争力を維持・向上させることにあります。

デジタル技術を活用することで、企業は新たな顧客価値を創造し、ビジネスの成長機会を見出すことができます。例えば、AIを活用した個別化されたサービス提供や、ブロックチェーン技術による安全で効率的な取引システムの構築などが挙げられます。これらの取り組みは、顧客満足度の向上やコスト削減、さらには新規市場の開拓につながる可能性を秘めています。

DXが企業に与える影響

DXの導入は、企業の様々な側面に大きな影響を及ぼします。最も顕著な影響は、業務プロセスの効率化と顧客体験の向上です。例えば、RPA(ロボティック・プロセス・オートメーション)の導入により、従来人手で行っていた定型業務を自動化することができます。これにより、作業時間の短縮やヒューマンエラーの削減が実現し、従業員はより創造的な業務に時間を割くことが可能になります。

また、顧客接点においても、AIチャットボットやビッグデータ分析を活用することで、24時間365日の対応や個別化されたサービス提供が可能になります。これらの取り組みは、顧客満足度の向上につながるだけでなく、新たな収益源の創出にもつながる可能性があります。

さらに、DXは組織文化にも大きな影響を与えます。デジタル技術の活用が進むことで、従業員のスキルセットの変更が求められ、継続的な学習と適応が必要になります。また、データ駆動型の意思決定が一般的になることで、組織の意思決定プロセスや権限の分散化が進む可能性もあります。

DXが必要とされる背景

DXが必要とされる背景には、いくつかの要因があります。その中でも特に重要なのが、テクノロジーの急速な進歩と顧客期待の変化です。スマートフォンの普及やAI技術の発展により、顧客は「いつでも、どこでも、すぐに」サービスを受けられることを期待するようになりました。この期待に応えるためには、従来の業務モデルでは限界があり、デジタル技術を活用した新たなアプローチが必要不可欠となっています。

また、グローバル化の進展や新興企業の台頭により、競争環境が急速に変化していることも、DXが必要とされる大きな要因です。従来の業界の枠を超えた競争が増加し、テクノロジー企業が金融サービスに参入するなど、業界の境界線が曖昧になっています。このような環境下で競争力を維持するためには、デジタル技術を活用した迅速な変革が不可欠です。

さらに、労働人口の減少や働き方改革の推進など、社会的な要因もDXを後押ししています。生産性の向上や業務効率化が求められる中、デジタル技術の活用は避けては通れない課題となっています。

金融業界におけるDXの重要性

金融業界は、DXの波が最も顕著に表れている分野の一つです。伝統的な金融機関は、フィンテック企業やテクノロジー企業との競争にさらされ、急速な変革を迫られています。この状況下で、DXは単なる選択肢ではなく、生き残りのための必須戦略となっています。

金融業界の現状と課題

金融業界は現在、低金利環境の長期化や規制強化、顧客ニーズの多様化など、多くの課題に直面しています。これらの課題に対応するためには、従来のビジネスモデルの抜本的な見直しが必要です。例えば、支店網の最適化やオンラインサービスの拡充、AIを活用したリスク管理の高度化などが求められています。

また、フィンテック企業の台頭により、従来の金融機関は新たな競争相手に直面しています。これらの新興企業は、最新のテクノロジーを活用して、より便利で低コストなサービスを提供しており、特に若年層を中心に支持を集めています。このような状況下で、従来の金融機関が競争力を維持するためには、自らもDXを推進し、革新的なサービスを提供する必要があります。

さらに、セキュリティの問題も金融業界にとって大きな課題です。デジタル化が進むにつれ、サイバー攻撃のリスクも高まっています。顧客の個人情報や資産を守るため、最新のセキュリティ技術の導入とその継続的な更新が不可欠となっています。

DXが金融業界にもたらす変化

DXは金融業界に革命的な変化をもたらしています。最も顕著な変化の一つは、顧客体験の向上です。スマートフォンアプリを通じて、いつでもどこでも銀行取引や投資が可能になり、AIを活用したパーソナライズされたアドバイスサービスも普及し始めています。これにより、顧客は自身のニーズに合わせた最適な金融サービスを、より便利に利用できるようになっています。

また、業務効率の大幅な向上も実現しています。RPA(ロボティック・プロセス・オートメーション)の導入により、従来人手で行っていた多くの業務が自動化され、処理速度の向上とコスト削減が実現しています。さらに、AIやビッグデータ分析を活用することで、リスク管理の高度化や新商品開発の効率化も進んでいます。

DXは新たなビジネスモデルの創出にもつながっています。例えば、オープンAPIを活用したサービス連携や、ブロックチェーン技術を用いた新たな決済システムの構築など、従来の金融の枠を超えた革新的なサービスが生まれています。これらの変化は、金融業界の競争環境を大きく変えると同時に、顧客にとってはより便利で多様な選択肢をもたらしています。

金融業界でのDXの具体例

金融業界におけるDXの具体例は多岐にわたります。例えば、大手銀行グループの三菱UFJフィナンシャル・グループは、AIを活用した投資アドバイスサービスを提供しています。このサービスでは、顧客の投資目的やリスク許容度、過去の取引履歴などを分析し、最適な投資ポートフォリオを提案します。

また、みずほフィナンシャルグループは、ブロックチェーン技術を活用した貿易金融プラットフォームの構築を進めています。このプラットフォームにより、従来は複雑で時間のかかっていた貿易取引の手続きが大幅に簡素化され、取引の透明性と効率性が向上することが期待されています。

さらに、地方銀行でも積極的なDXの取り組みが見られます。例えば、山口フィナンシャルグループは、AIを活用した融資審査システムを導入しています。このシステムにより、審査の迅速化と精度向上を実現し、中小企業向けの融資サービスの拡充につなげています。

DXの導入ステップ

DXの導入は一朝一夕には進みません。計画的かつ段階的なアプローチが必要です。ここでは、DX導入の基本的なステップについて解説します。

現状分析と課題の洗い出し

DX導入の第一歩は、自社の現状を正確に把握し、課題を明確化することです。この段階では、業務プロセスの詳細な分析や顧客ニーズの調査、競合他社の動向調査などを行います。例えば、顧客アンケートやデータ分析を通じて、現在のサービスの問題点や改善すべき点を洗い出します。

また、社内の業務フローを詳細に分析し、非効率な部分や自動化可能な業務を特定します。この過程で、従業員からの意見聴取も重要です。現場の声を聞くことで、システム上は見えない課題や改善点を発見できる可能性があります。

さらに、業界のトレンドや競合他社の動向についても情報を収集します。これにより、自社の位置づけを客観的に評価し、DXを通じてどのような競争優位性を確立できるかを検討します。

適切な技術の選定

課題が明確になったら、次はそれらを解決するための適切な技術を選定します。ここで重要なのは、単に最新の技術を導入するのではなく、自社の課題解決に最も適した技術を選ぶことです。例えば、顧客サービスの改善が課題であれば、AIチャットボットやCRM(顧客関係管理)システムの導入を検討します。業務効率化が課題であれば、RPAやクラウドサービスの活用を考えます。

技術選定の際は、導入コストだけでなく、運用コストや将来的な拡張性も考慮に入れる必要があります。また、既存のシステムとの親和性や、セキュリティ面での信頼性も重要な選定基準となります。

さらに、技術の成熟度や市場での評価、導入事例なども参考にします。先進的すぎる技術は魅力的に見えますが、運用リスクが高い場合もあります。一方で、実績のある技術を選ぶことで、安定した運用と確実な効果を期待できます。

導入と評価

技術の選定が完了したら、実際の導入フェーズに入ります。ここで重要なのは、段階的な導入と継続的な評価です。一度に全ての業務や部門にDXを導入するのではなく、まずは小規模なパイロットプロジェクトから始めることが望ましいです。これにより、リスクを最小限に抑えつつ、効果を検証することができます。

例えば、特定の部門や業務プロセスを選んで新技術を導入し、その効果を測定します。効果が確認できた場合は、徐々に他の部門や業務にも展開していきます。この過程で、導入時の問題点や改善点を洗い出し、次のステップに活かすことができます。

また、導入後の評価も重要です。定期的に効果を測定し、必要に応じて改善や調整を行います。評価指標としては、業務効率化の度合い、顧客満足度の変化、コスト削減効果などが考えられます。これらの指標を継続的にモニタリングすることで、DXの効果を可視化し、さらなる改善につなげることができます。

DXの導入は一度で終わるものではありません。技術の進歩や市場環境の変化に合わせて、常に見直しと改善を行う必要があります。この継続的な改善こそが、DXの本質であり、競争力維持の鍵となります。

Offersを導入し、ITエンジニア・デザイナーを採用された方々の事例をケース別にご紹介。ITエンジニア・デザイナーの具体的な採用事例から、カスタマーサクセスが実現した採用工数の大幅な削減、スピード採用を実現する副業採用の実態まで全てこの一冊で徹底解説。

→まずは無料で【公式】Offersの「採用成功事例集」を受け取る

金融業界でDXが必要な理由とは?

金融業界におけるDXの必要性は、単なるトレンドへの追随ではありません。それは、業界を取り巻く環境の急激な変化への対応策であり、持続可能な成長を実現するための戦略的な取り組みです。ここでは、金融業界でDXが必要とされる具体的な理由について、詳しく見ていきましょう。

競争力の維持と向上

金融業界は今、かつてない競争の激化に直面しています。従来の金融機関同士の競争に加え、フィンテック企業やテクノロジー企業の参入により、競争環境は大きく変化しています。このような状況下で競争力を維持し、さらに向上させるためには、DXの推進が不可欠です。

新規参入企業との競争

フィンテック企業の台頭は、従来の金融機関に大きな脅威をもたらしています。これらの新興企業は、最新のテクノロジーを駆使して、より便利で低コストなサービスを提供しています。例えば、スマートフォンアプリを通じた簡単な資産運用サービスや、AIを活用した融資審査システムなど、従来の金融機関では提供が難しかったサービスを次々と生み出しています。

このような状況に対抗するためには、従来の金融機関もDXを通じて自らの強みを活かしつつ、新たな価値を創造する必要があります。例えば、豊富な顧客データと最新のAI技術を組み合わせることで、より精度の高い資産運用アドバイスを提供したり、ブロックチェーン技術を活用して国際送金の手続きを簡素化したりするなど、革新的なサービスの開発が求められています。

顧客ニーズの変化

デジタル技術の普及に伴い、顧客の金融サービスに対する期待も大きく変化しています。現代の顧客は、「いつでも、どこでも、すぐに」サービスを利用できることを当たり前と考えるようになっています。スマートフォンで簡単に口座残高を確認したり、オンラインで即時に融資を申し込んだりすることが可能な時代に、従来の対面サービスや複雑な手続きは顧客離れを招く要因となり得ます。

さらに、顧客はよりパーソナライズされたサービスを求めるようになっています。例えば、自分の支出パターンに基づいた家計管理アドバイスや、ライフステージに応じた最適な金融商品の提案など、個々のニーズに合わせたきめ細かいサービスが期待されています。

このような顧客ニーズの変化に対応するためには、DXを通じてデータ分析能力を高め、顧客一人ひとりのニーズを正確に把握し、それに応じたサービスを提供する能力が必要不可欠です。

グローバル市場での競争力

金融業界のグローバル化が進む中、国内市場だけでなく国際市場でも競争力を維持する必要があります。グローバル市場では、より高度なテクノロジーを活用した金融サービスが次々と登場しており、これらに対抗するためにもDXは不可欠です。

例えば、国際送金の分野では、ブロックチェーン技術を活用した新たなサービスが台頭しています。これらのサービスは、従来の銀行間送金よりも迅速かつ低コストで国際送金を実現しており、特に新興国市場で急速に普及しています。

また、クラウドコンピューティングの発展により、地理的な制約を超えたサービス提供が可能になっています。例えば、アジア太平洋地域の複数の国で事業を展開する企業に対して、統一されたプラットフォームを通じて一元的な資金管理サービスを提供するなど、グローバルな視点でのサービス展開が求められています。

このようなグローバル市場での競争に勝ち抜くためには、最新のテクノロジーを活用したサービス開発と、それを支える強固なITインフラの構築が不可欠です。DXを通じてこれらを実現することで、グローバル市場での競争力を維持・向上させることができます。

業務効率化とコスト削減

金融機関にとって、業務効率化とコスト削減は常に重要な課題です。特に近年の低金利環境下では、収益性の向上が急務となっています。DXは、この課題に対する有効な解決策となります。

業務プロセスの自動化

RPA(ロボティック・プロセス・オートメーション)の導入は、業務効率化の大きな柱となっています。RPAを活用することで、これまで人手で行っていた定型的な業務を自動化し、大幅な時間短縮とコスト削減を実現できます。例えば、口座開設や融資申請の処理、各種レポートの作成など、多くの業務プロセスがRPAの対象となります。

ある大手銀行では、RPAの導入により年間約40万時間の業務時間削減を実現しました。これは単なる時間の削減だけでなく、人的リソースをより付加価値の高い業務に振り向けることができるという点でも大きな意味を持ちます。

また、AIの活用も業務効率化に大きく貢献します。例えば、AIを活用した自然言語処理技術により、契約書の自動チェックや顧客問い合わせの自動応答など、これまで人間の判断が必要だった業務の一部を自動化することが可能になっています。

データ活用による意思決定

ビッグデータ分析とAIの活用により、より迅速かつ正確な意思決定が可能になります。例えば、融資審査の分野では、従来の財務データだけでなく、取引履歴やSNSデータなど多様なデータを分析することで、より精度の高いリスク評価が可能になっています。

ある地方銀行では、AIを活用した融資審査システムの導入により、審査にかかる時間を従来の3分の1に短縮し、同時に審査精度も向上させることに成功しました。これにより、中小企業向けの融資サービスの拡充が可能となり、新たな収益機会の創出につながっています。

また、マーケティングの分野でも、データ分析は重要な役割を果たしています。顧客の取引履歴やウェブサイトの閲覧履歴などを分析することで、個々の顧客のニーズを予測し、最適なタイミングで最適な商品を提案することが可能になっています。

コスト削減の具体例

DXによるコスト削減は、様々な形で実現されています。例えば、ペーパーレス化の推進は、印刷コストや保管コストの削減につながるだけでなく、業務効率の向上にも寄与します。ある信用金庫では、タブレット端末を活用した

ペーパーレス会議システムの導入により、年間約500万円の印刷コスト削減を実現しました。

また、クラウドコンピューティングの活用も大きなコスト削減効果をもたらします。自社でサーバーを保有・管理する代わりに、クラウドサービスを利用することで、初期投資を抑えつつ、必要に応じて柔軟にリソースを拡張することが可能になります。ある大手銀行グループでは、基幹システムのクラウド化により、5年間で約1,000億円のコスト削減を見込んでいます。

さらに、AI技術を活用したチャットボットの導入により、コールセンターの運営コストを大幅に削減することができます。24時間365日対応可能なチャットボットを導入することで、人件費の削減だけでなく、顧客満足度の向上も実現できます。

顧客満足度の向上

金融業界において、顧客満足度の向上は競争力維持の要です。DXは、この課題に対しても有効な解決策を提供します。

顧客体験の向上

デジタル技術の活用により、顧客がより便利に、快適に金融サービスを利用できるようになります。例えば、スマートフォンアプリを通じて、いつでもどこでも口座残高の確認や送金操作が可能になります。また、生体認証技術の活用により、セキュリティを確保しつつ、より簡単にログインや取引の承認を行うことができます。

ある大手銀行では、スマートフォンアプリの機能拡充により、店頭での手続きが必要な業務を約7割削減することに成功しました。これにより、顧客は銀行に行く必要がなくなり、大幅な利便性向上を実現しています。

また、VR(仮想現実)技術を活用した新しい顧客体験の提供も始まっています。例えば、VRを使ったバーチャル店舗での接客サービスや、資産運用のシミュレーションなど、従来にはない形での金融サービス提供が可能になっています。

パーソナライズされたサービス

AIとビッグデータ分析を活用することで、顧客一人ひとりのニーズに合わせたパーソナライズされたサービスを提供することが可能になります。例えば、顧客の取引履歴や資産状況、ライフステージなどを分析し、最適な金融商品を提案したり、個々の支出パターンに基づいた家計管理アドバイスを提供したりすることができます。

ある大手証券会社では、AIを活用した資産運用アドバイスサービスを提供しています。このサービスでは、顧客の投資目的やリスク許容度、過去の取引履歴などを分析し、最適な投資ポートフォリオを提案します。導入後、顧客満足度が大幅に向上し、新規顧客の獲得にも成功しています。

また、行動心理学の知見を活用したナッジ(そっと後押しする)技術と組み合わせることで、より効果的な金融行動を促すことも可能になっています。例えば、支出が多い月には自動的に節約のアドバイスを送ったり、投資のタイミングを逃さないようにリマインダーを送ったりするなど、顧客の行動を支援するサービスが提供されています。

迅速な対応とサポート

AIチャットボットやRPAの活用により、24時間365日の顧客対応が可能になります。これにより、顧客は時間を気にせず、必要な時にいつでもサポートを受けられるようになります。また、AIの自然言語処理技術の進歩により、チャットボットの応対品質も向上しており、より複雑な問い合わせにも対応できるようになっています。

ある地方銀行では、AIチャットボットの導入により、問い合わせ対応時間を平均で約30%短縮することに成功しました。これにより、顧客の待ち時間が減少し、満足度の向上につながっています。

また、データ分析技術を活用することで、顧客の問い合わせ内容や頻度を分析し、よくある質問や問題点を事前に把握することが可能になります。これにより、プロアクティブな対応が可能になり、問題が大きくなる前に解決策を提供することができます。

Offersを導入し、ITエンジニア・デザイナーを採用された方々の事例をケース別にご紹介。ITエンジニア・デザイナーの具体的な採用事例から、カスタマーサクセスが実現した採用工数の大幅な削減、スピード採用を実現する副業採用の実態まで全てこの一冊で徹底解説。

→まずは無料で【公式】Offersの「採用成功事例集」を受け取る

金融DXの成功事例とは?

金融業界におけるDXの取り組みは、世界中で活発に行われています。ここでは、国内外の成功事例を紹介し、それらから学ぶべきポイントについて考察します。

国内の成功事例

日本国内でも、多くの金融機関がDXに積極的に取り組んでいます。ここでは、特に注目される3つの事例を紹介します。

りそなホールディングスのDX戦略

りそなホールディングスは、「オムニチャネル」戦略を中心としたDXを推進し、大きな成果を上げています。この戦略の核心は、顧客がどのチャネル(店舗、ATM、スマートフォンアプリなど)を利用しても、一貫した高品質のサービスを受けられるようにすることです。

具体的には、スマートフォンアプリ「りそなグループアプリ」を開発し、口座開設から各種手続き、資産運用まで、幅広いサービスをアプリ上で完結できるようにしました。このアプリの導入により、店頭での手続きが必要な業務を約7割削減することに成功し、顧客の利便性を大幅に向上させました。

さらに、りそなホールディングスは、AIを活用した融資審査システムも導入しています。このシステムでは、財務データだけでなく、取引履歴や業界動向などの非財務データも分析し、より精緻なリスク評価を行っています。これにより、審査のスピードアップと精度向上を同時に実現し、中小企業向け融資の拡大につなげています。

りそなホールディングスのDX戦略の特徴は、技術導入だけでなく、組織文化の変革にも力を入れている点です。デジタル人材の育成や、アジャイル開発手法の導入など、組織全体のデジタル化を推進しています。

ゆうちょ銀行のデータドリブン文化

ゆうちょ銀行は、「データドリブン経営」を掲げ、ビッグデータ分析とAIの活用を積極的に推進しています。特に注目されるのは、顧客データの分析に基づいた新サービスの開発と、業務効率化の取り組みです。

例えば、ゆうちょ銀行は、顧客の取引データを分析し、個々の顧客に最適な金融商品を提案するシステムを開発しました。このシステムでは、年齢や資産状況だけでなく、過去の取引履歴や生活パターンなども考慮に入れ、より精度の高い提案を行っています。この取り組みにより、顧客満足度の向上と、資産運用商品の販売増加を同時に実現しています。

また、ゆうちょ銀行は、AIを活用した業務効率化にも力を入れています。例えば、郵便局窓口での現金取り扱い業務の効率化のため、AIによる紙幣識別システムを導入しました。このシステムにより、紙幣の計数や真贋判定の精度が向上し、業務時間の短縮と人的ミスの削減を実現しています。

ゆうちょ銀行のDX戦略の特徴は、膨大な顧客基盤とデータを活かし、きめ細かいサービス提供と業務効率化を同時に推進している点です。また、データ分析専門部署の設置や、全社的なデータリテラシー向上の取り組みなど、組織全体でデータ活用文化を醸成している点も注目されます。

三井住友カードのキャッシュレス推進

三井住友カードは、キャッシュレス決済の普及を目指し、積極的なDX戦略を展開しています。特に注目されるのは、スマートフォンを活用した新しい決済サービスの開発と、加盟店向けのデジタルソリューションの提供です。

例えば、三井住友カードは、スマートフォンアプリ「Vポイント」を開発し、ポイント管理と決済機能を一体化させたサービスを提供しています。このアプリでは、QRコード決済や、非接触ICチップを利用したタッチ決済など、様々な決済手段をサポートしており、利用者の利便性を高めています。

また、加盟店向けには、クラウド型POSレジシステム「stera」を提供しています。このシステムは、売上管理や在庫管理などの基本機能に加え、AI

を活用した需要予測機能や、顧客分析機能なども備えており、中小事業者のDXを支援しています。

三井住友カードのDX戦略の特徴は、決済インフラの整備から、データ活用による付加価値サービスの提供まで、キャッシュレス社会の実現に向けた総合的なアプローチを取っている点です。また、オープンイノベーションにも積極的で、フィンテック企業との協業を通じて、新しいサービスの開発を加速させています。

海外の成功事例

グローバルな金融市場では、さらに先進的なDXの取り組みが見られます。ここでは、特に注目される3つの事例を紹介します。

ゴールドマン・サックスのAI活用

ゴールドマン・サックスは、AIとマシンラーニングを活用した革新的な取り組みで注目を集めています。特に、トレーディング業務におけるAIの活用が顕著です。

例えば、ゴールドマン・サックスは、AIを活用した株式トレーディングシステムを開発しました。このシステムは、市場データやニュース、SNSの投稿など、膨大な情報をリアルタイムで分析し、最適な取引タイミングや取引量を提案します。導入後、トレーディング業務の効率が大幅に向上し、人間のトレーダーはより戦略的な判断に集中できるようになりました。

また、ゴールドマン・サックスは、自然言語処理技術を活用した契約書分析システムも開発しています。このシステムにより、膨大な量の法律文書を高速で分析し、リスクの早期発見や契約条件の最適化が可能になりました。

ゴールドマン・サックスのDX戦略の特徴は、最先端のAI技術を実務に直結させている点です。また、社内でのAI人材育成にも力を入れており、エンジニアだけでなく、金融の専門知識を持つ従業員に対してもAI教育を行っています。

JPモルガン・チェースの仮想通貨

JPモルガン・チェースは、ブロックチェーン技術と仮想通貨の活用で先駆的な取り組みを行っています。特に注目されるのは、独自の仮想通貨「JPMコイン」の開発です。

JPMコインは、主に企業間の大口決済に使用することを目的としており、従来の国際送金よりも迅速かつ低コストでの決済を可能にします。このシステムの導入により、1日あたり6兆ドルに上る企業間決済の効率化が期待されています。

また、JPモルガン・チェースは、ブロックチェーン技術を活用した貿易金融プラットフォーム「Interbank Information Network」も開発しています。このプラットフォームにより、複数の銀行間で安全かつ迅速な情報共有が可能になり、国際送金の処理時間が大幅に短縮されました。

JPモルガン・チェースのDX戦略の特徴は、新技術の活用を通じて、金融インフラそのものの変革を目指している点です。また、オープンソースのブロックチェーンプラットフォーム「Quorum」を開発するなど、業界全体のイノベーション促進にも貢献しています。

バークレイズのフィンテック支援

バークレイズは、フィンテック企業との協業を通じたイノベーション創出に力を入れています。特に注目されるのは、「Rise」と呼ばれるフィンテック企業向けの支援プログラムです。

Riseでは、世界各地にコワーキングスペースを設置し、フィンテック企業に対してオフィススペースの提供や、メンタリング、資金調達支援などを行っています。このプログラムを通じて、バークレイズは革新的なフィンテック企業と早期に接点を持ち、新しい技術やビジネスモデルをいち早く取り入れることに成功しています。

例えば、Riseを通じて出会ったAI企業との協業により、バークレイズは詐欺検知システムを大幅に改善しました。このシステムにより、不正取引の検知率が向上し、顧客の資産保護と業務効率化を同時に実現しています。

また、バークレイズは、オープンバンキングの取り組みも積極的に推進しています。APIを公開し、外部の開発者がバークレイズのシステムと連携したアプリケーションを開発できるようにすることで、新しい金融サービスの創出を促進しています。

バークレイズのDX戦略の特徴は、外部のイノベーションを積極的に取り入れ、自社の変革に活かしている点です。また、スタートアップ支援を通じて、金融業界全体のエコシステム構築にも貢献しています。

これらの成功事例から学ぶべきポイント

これらの国内外の成功事例から、いくつかの重要なポイントを学ぶことができます。

技術導入のタイミング

新技術の導入においては、タイミングが極めて重要です。早すぎる導入は運用リスクを高め、遅すぎる導入は競争劣位につながる可能性があります。成功事例に共通するのは、技術の成熟度と自社のニーズを見極め、適切なタイミングで導入を決断している点です。

例えば、りそなホールディングスのスマートフォンアプリ導入は、スマートフォンの普及率が高まり、顧客の利用ニーズが顕在化したタイミングで実施されました。一方、JPモルガン・チェースの仮想通貨導入は、技術がまだ発展途上の段階で先行投資を行い、市場をリードする立場を確立しています。

重要なのは、技術トレンドを常に注視し、自社のビジネスモデルや顧客ニーズとの適合性を見極めることです。また、小規模なパイロットプロジェクトを通じて効果を検証し、段階的に導入規模を拡大していくアプローチも、リスクを最小化する上で有効です。

組織文化の変革

DXの成功には、技術導入だけでなく、組織文化の変革が不可欠です。成功事例に共通するのは、トップダウンでDXの重要性を明確に示し、全社的な取り組みとして推進している点です。

例えば、ゆうちょ銀行のデータドリブン経営では、経営層自らがデータ分析の重要性を強調し、全社的なデータリテラシー向上の取り組みを推進しています。また、ゴールドマン・サックスでは、金融の専門家に対してもAI教育を行うなど、組織全体のスキルセット変革に取り組んでいます。

重要なのは、DXを単なるIT部門の取り組みではなく、経営戦略の中核に位置づけることです。また、従来の縦割り組織を越えた横断的なチーム編成や、アジャイル開発手法の導入など、柔軟で迅速な意思決定を可能にする組織体制の構築も重要です。

顧客視点の取り入れ方

DXの最終的な目的は、顧客価値の向上です。成功事例に共通するのは、常に顧客視点に立ち、顧客のニーズや行動変化を的確に捉えてサービスを開発している点です。

例えば、三井住友カードのキャッシュレス推進は、消費者の決済行動の変化を的確に捉え、スマートフォンを活用した新しい決済サービスを開発しています。また、バークレイズのフィンテック支援プログラムは、顧客ニーズの変化をいち早く捉え、新しいサービスを素早く市場に投入するための仕組みとして機能しています。

重要なのは、顧客データの分析だけでなく、直接的な顧客との対話や、実際の利用シーンの観察など、定性的な情報も含めて総合的に顧客理解を深めることです。また、サービス開発においては、顧客フィードバックを素早く取り入れ、継続的に改善していく

プロセスを確立することが重要です。

これらのポイントを踏まえ、各金融機関は自社の状況や戦略に合わせたDXの推進が求められます。技術導入、組織変革、顧客理解の3つの要素をバランスよく推進することが、DXの成功への近道となるでしょう。

Offersを導入し、ITエンジニア・デザイナーを採用された方々の事例をケース別にご紹介。ITエンジニア・デザイナーの具体的な採用事例から、カスタマーサクセスが実現した採用工数の大幅な削減、スピード採用を実現する副業採用の実態まで全てこの一冊で徹底解説。

→まずは無料で【公式】Offersの「採用成功事例集」を受け取る

金融DXを推進するための人材とは?

金融DXの成功には、適切な人材の確保と育成が不可欠です。技術の進歩が急速な中、必要とされるスキルセットも日々変化しています。ここでは、金融DXを推進するために必要な人材について、そのスキル、育成方法、採用戦略のポイントを詳しく見ていきます。

必要なスキルとは?

金融DXを推進する人材には、技術的なスキルだけでなく、ビジネス理解や創造性など、多様なスキルが求められます。ここでは、特に重要と考えられる3つのスキルについて詳しく見ていきます。

データ分析能力

データ分析能力は、金融DXを推進する上で最も重要なスキルの一つです。金融機関が扱う膨大なデータを効果的に分析し、そこから有益な洞察を引き出す能力が求められます。具体的には以下のようなスキルが重要です:

- 統計学の基礎知識:データの特性を理解し、適切な分析手法を選択するために必要です。

- プログラミング言語(Python, R等)の使用能力:大量のデータを効率的に処理し、分析するために不可欠です。

- 機械学習アルゴリズムの理解と実装能力:顧客行動の予測や、リスク評価など、高度な分析を行うために必要です。

- データビジュアライゼーション技術:分析結果を分かりやすく伝えるために重要です。

例えば、ある大手銀行では、データサイエンティストチームが顧客の取引データを分析し、個々の顧客に最適な金融商品を提案するシステムを開発しました。このシステムにより、顧客満足度の向上と、商品販売の増加を同時に実現しています。

AIと機械学習の知識

AI(人工知能)と機械学習の知識は、金融サービスの高度化と自動化を進める上で極めて重要です。具体的には以下のようなスキルが求められます:

- 深層学習(ディープラーニング)の理解と実装能力:複雑なパターン認識や自然言語処理に必要です。

- 強化学習の知識:トレーディングアルゴリズムの開発などに活用されます。

- 自然言語処理(NLP)の技術:チャットボットの開発や文書解析に不可欠です。

- コンピュータビジョンの知識:顔認証システムや不正検知システムの開発に活用されます。

例えば、JPモルガン・チェースでは、AIを活用した不正取引検知システムを開発し、従来のルールベースのシステムと比べて、検知精度を大幅に向上させることに成功しています。

プロジェクトマネジメントスキル

金融DXプロジェクトを成功に導くためには、高度なプロジェクトマネジメントスキルが不可欠です。特に以下のようなスキルが重要となります:

- アジャイル開発手法の理解と実践能力:迅速かつ柔軟なサービス開発を可能にします。

- チーム・リーダーシップ:多様なスキルを持つメンバーを効果的に統括する能力が求められます。

- ステークホルダーマネジメント:経営層や他部門との調整、外部ベンダーとの交渉などを円滑に進める能力が必要です。

- リスクマネジメント:技術的リスクや法規制リスクなど、多様なリスクを適切に管理する能力が求められます。

例えば、バークレイズのオープンバンキングプロジェクトでは、アジャイル開発手法を採用し、顧客フィードバックを素早く取り入れながら、APIの継続的な改善を実現しています。

育成方法とキャリアパス

金融DX人材の育成は、長期的な視点で取り組む必要があります。ここでは、効果的な育成方法とキャリアパスの設計について詳しく見ていきます。

社内教育プログラム

社内教育プログラムは、既存の従業員のスキルアップを図る上で重要な役割を果たします。具体的には以下のような取り組みが効果的です:

- オンライン学習プラットフォームの導入:従業員が自分のペースで学習を進められるようにします。

- 社内ハッカソンの開催:実践的なプロジェクト経験を通じて、新しい技術やアイデアの創出を促進します。

- メンタリングプログラムの実施:経験豊富な従業員が若手を指導することで、知識やスキルの伝承を図ります。

- 部門横断的な勉強会の開催:異なる専門性を持つ従業員間の交流を促進し、新しい発想を生み出します。

例えば、りそなホールディングスでは、全従業員を対象としたデジタルリテラシー向上プログラムを実施し、基礎的なプログラミングスキルやデータ分析スキルの習得を促進しています。

外部研修の活用

外部の専門機関による研修は、最新の技術動向や業界のベストプラクティスを学ぶ上で有効です。具体的には以下のような取り組みが考えられます:

- 大学院との連携プログラム:先端的な研究成果を学ぶ機会を提供します。

- テクノロジー企業との人材交流:先進的な技術や開発手法を学ぶことができます。

- 業界団体主催のセミナーへの参加:規制動向や業界標準の理解を深めることができます。

- オンライン学習プラットフォーム(Coursera, edX等)の活用:世界トップクラスの講座を受講できます。

例えば、ゴールドマン・サックスでは、MITと提携し、従業員向けのAI・機械学習特別プログラムを実施しています。これにより、最先端の技術動向を学ぶとともに、学術界とのネットワーク構築も図っています。

キャリアパスの設計

明確なキャリアパスを示すことは、従業員のモチベーション向上と人材定着に重要です。金融DX人材のキャリアパスとしては、以下のようなものが考えられます:

- スペシャリストコース:データサイエンティストやAIエンジニアとして専門性を極めるキャリアパス。

- マネジメントコース:DXプロジェクトのリーダーやCDO(Chief Digital Officer)を目指すキャリアパス。

- イントラプレナーコース:社内ベンチャー制度を活用し、新規事業の立ち上げを目指すキャリアパス。

- クロスファンクショナルコース:IT部門と事業部門を行き来しながら、幅広い経験を積むキャリアパス。

例えば、三井住友フィナンシャルグループでは、デジタル人材向けの専門職制度を導入し、高度な専門性を持つ従業員に対して、管理職と同等以上の処遇を用意しています。これにより、専門性の高い人材の定着を図っています。

採用戦略のポイント

金融DX人材の確保には、従来の金融機関の採用方法とは異なるアプローチが必要です。ここでは、効果的な採用戦略のポイントについて詳しく見ていきます。

求める人材像の明確化

採用活動を効果的に進めるためには、求める人材像を明確に定義することが重要です。具体的には以下のような点を考慮します:

- 技術スキル:必要とされる言語やツールの具体的なリストアップ。

- ビジネス理解:金融業界の知識やビジネスセンスの重要性の明確化。

- ソフトスキル:チームワーク力やコミュニケーション能力の評価基準の設定。

- 文化適合性:企業文化との親和性の判断基準の明確化。

例えば、バークレイズでは、テクノロジースキルと金融知識のバランスを重視し、「テックノロジスト(Technologist)」と呼ばれる新しい職種を設定しています。これにより、従来のIT部門とビジネス部門の垣根を越えた人材の採用を推進しています。

採用チャネルの多様化

従来の新卒一括採用や金融業界内での中途採用だけでなく、多様な採用チャネルを活用することが重要です。具体的には以下のような取り組みが考えられます:

- テクノロジーカンファレンスでの採用活動:最新技術に精通した人材との接点を作ります。

- ハッカソンの開催:実践的なスキルを持つ人材を発掘します。

- GitHub等のコード共有プラットフォームでの人材探索:実際のコード品質を評価できます。

- スタートアップ企業からの採用:イノベーティブな思考を持つ人材を獲得できます。

例えば、JPモルガン・チェースでは、毎年「Code for Good」というハッカソンを開催し、学生や若手エンジニアに対して自社の技術力をアピールするとともに、優秀な人材の発掘を行っています。

採用プロセスの効率化

優秀なDX人材を獲得するためには、迅速かつ効果的な採用プロセスが不可欠です。具体的には以下のような取り組みが効果的です:

- AIを活用した応募者スクリーニング:初期段階での効率的な候補者選別が可能になります。

- オンラインコーディングテストの実施:技術力を客観的に評価できます。

- バーチャル面接の活用:地理的制約を超えた採用活動が可能になります。

- 採用決定までのリードタイムの短縮:優秀な候補者の獲得確率を高めます。

例えば、ゴールドマン・サックスでは、AIを活用した採用支援システムを導入し、応募者の適性評価や面接官とのマッチングを効率化しています。これにより、採用プロセス全体の所要時間を大幅に短縮することに成功しています。

金融DXを成功させるためには、適切な人材の確保と育成が不可欠です。技術スキルとビジネス理解のバランスを取りながら、継続的な学習と成長を促進する環境を整備することが重要です。また、多様な背景を持つ人材を積極的に採用し、イノベーティブな組織文化を醸成することも、金融DXの推進には欠かせません。

Offersを導入し、ITエンジニア・デザイナーを採用された方々の事例をケース別にご紹介。ITエンジニア・デザイナーの具体的な採用事例から、カスタマーサクセスが実現した採用工数の大幅な削減、スピード採用を実現する副業採用の実態まで全てこの一冊で徹底解説。

→まずは無料で【公式】Offersの「採用成功事例集」を受け取る

金融DXにおける課題とは?

金融DXは多くの可能性を秘めていますが、同時に様々な課題も存在します。これらの課題を適切に認識し、対策を講じることが、DXの成功には不可欠です。ここでは、金融DXにおける主要な課題を、技術的な側面、組織的な側面、外部環境の側面から詳しく見ていきます。

技術的な課題

金融DXを推進する上で、技術面での課題は避けて通れません。特に以下の3点が重要な課題として挙げられます。

レガシーシステムの問題

多くの金融機関が直面しているのが、レガシーシステムの問題です。長年にわたって構築・拡張されてきた基幹系システムは、新しい技術との統合が困難であることが多く、DXの大きな障壁となっています。具体的な問題点として以下が挙げられます:

- システムの複雑性:長年の改修や機能追加により、システムが複雑化し、全体像の把握が困難になっています。

- 古い技術の使用:COBOLなど、現代では専門家が少ない言語で構築されたシステムが多く存在します。

- 柔軟性の欠如:新しい機能の追加や変更が困難で、ビジネスニーズに迅速に対応できません。

- 高いメンテナンスコスト:古いシステムの維持に多大なコストがかかり、新技術への投資を妨げています。

例えば、ある大手銀行では、1960年代に構築された基幹系システムを使い続けており、新しいデジタルサービスとの連携に多大な時間とコストがかかっています。この問題に対処するために、段階的なシステム刷新や、APIを活用したレガシーシステムと新システムの連携など、様々なアプローチが試みられています。

例えば、メガバンクの一つである三菱UFJフィナンシャル・グループは、基幹系システムの全面刷新プロジェクトを進めています。このプロジェクトでは、従来のメインフレームベースのシステムからオープン系システムへの移行を段階的に実施し、システムの柔軟性と拡張性を高めることを目指しています。

また、オーストラリアのコモンウェルス銀行は、APIレイヤーを介してレガシーシステムと新しいデジタルサービスを連携させる「API-first」戦略を採用しています。これにより、基幹系システムを大幅に改修することなく、新しいサービスの迅速な開発と展開を実現しています。

データの統合と管理

金融機関が扱う膨大なデータを効果的に統合し、管理することは、DXを成功させる上で極めて重要です。しかし、以下のような課題が存在します:

- データサイロの問題:部門ごとに異なるシステムでデータが管理されており、全社的な視点でのデータ活用が困難です。

- データの品質:不正確なデータや重複したデータが存在し、分析結果の信頼性に影響を与えています。

- リアルタイムデータ処理:急速に増加するデータ量に対して、リアルタイムでの処理と分析が求められています。

- データガバナンス:データの適切な管理と利用に関する方針や手順が不明確な場合があります。

これらの課題に対処するため、多くの金融機関がデータレイクやデータウェアハウスの構築、マスターデータマネジメント(MDM)の導入などに取り組んでいます。

例えば、シンガポールのDBS銀行は、全社的なデータプラットフォームを構築し、データの一元管理と分析を可能にしています。このプラットフォームにより、顧客行動の360度ビューの獲得や、リアルタイムでのリスク分析が可能になりました。

また、米国のCapital One銀行は、クラウドベースのデータレイクを構築し、機械学習モデルの開発と展開を加速させています。これにより、不正検知や顧客セグメンテーションなど、様々な分野でのデータ活用が進んでいます。

セキュリティの強化

金融機関にとって、セキュリティの確保は最重要課題の一つです。DXの推進に伴い、以下のようなセキュリティ上の新たな課題が浮上しています:

- サイバー攻撃の高度化:AIを活用した新たな攻撃手法の出現など、脅威が急速に進化しています。

- クラウドセキュリティ:クラウドサービスの利用拡大に伴い、データの保護やアクセス管理の重要性が増しています。

- オープンAPIのセキュリティ:サードパーティとの連携拡大により、新たなセキュリティリスクが生まれています。

- 内部不正の防止:データアクセス権限の管理や、不正行為の検知がより複雑になっています。

これらの課題に対処するため、多くの金融機関が次世代のセキュリティ技術の導入や、セキュリティ体制の強化に取り組んでいます。

例えば、JPモルガン・チェースは、年間5億ドル以上をサイバーセキュリティに投資し、AI技術を活用した高度な脅威検知システムを構築しています。このシステムにより、従来は検知が困難だった新種の攻撃パターンも迅速に特定し、対処することが可能になりました。

また、オーストラリアのANZ銀行は、「ゼロトラストセキュリティ」モデルを採用し、すべてのアクセスを常に検証する体制を構築しています。これにより、内部からの不正アクセスのリスクを大幅に低減しています。

組織的な課題

技術的な課題と並んで、組織的な課題もDXの成功を左右する重要な要素です。以下、主要な組織的課題について詳しく見ていきます。

従業員の抵抗感

DXの推進には、従業員の理解と協力が不可欠です。しかし、以下のような理由から、従業員がDXに抵抗感を示すケースが少なくありません:

- 職の喪失への不安:自動化やAI導入により、自分の仕事がなくなるのではないかという懸念。

- スキルギャップ:新しい技術に対する知識やスキルの不足による不安。

- 業務プロセスの変更:長年慣れ親しんだ仕事のやり方が変わることへの抵抗。

- 目的の不明確さ:DXの必要性や目的が十分に理解されていないことによる懐疑的な態度。

これらの課題に対処するため、多くの金融機関が従業員教育や内部コミュニケーションの強化に取り組んでいます。

例えば、シンガポールのDBS銀行は、全従業員を対象としたデジタルスキル向上プログラム「DigiFY」を実施しています。このプログラムでは、基礎的なデータ分析スキルから高度なAI活用スキルまで、幅広い内容を学ぶことができます。また、学習進捗に応じて社内認定を行うなど、従業員のモチベーション向上にも工夫を凝らしています。

また、オーストラリアのウェストパック銀行は、「Digital Ambassador」プログラムを導入し、各部門からデジタル化推進のリーダーを選出・育成しています。これらのアンバサダーが中心となって、DXの必要性や具体的な取り組みについて、現場レベルでの理解促進を図っています。

部門間の連携不足

DXは全社的な取り組みであり、部門横断的な協力が不可欠です。しかし、多くの金融機関で以下のような課題が見られます:

- サイロ化した組織構造:各部門が独立して業務を行い、情報共有や協力が不足しています。

- 目標の不一致:部門ごとに異なる評価指標や目標が設定され、全社的なDX推進の妨げとなっています。

- コミュニケーション不足:IT部門とビジネス部門の間で、技術的な可能性とビジネスニーズの理解にギャップがあります。

- 責任の所在の不明確さ:DX推進の責任が明確に定められておらず、取り組みが中途半端になりがちです。

これらの課題に対処するため、多くの金融機関が組織構造の見直しや、クロスファンクショナルチームの導入などに取り組んでいます。

例えば、スペインのBBVA銀行は、「アジャイル組織」への全面的な移行を進めています。従来の縦割り組織を解体し、顧客セグメントやプロジェクトごとに、IT部門とビジネス部門のメンバーが協働するチーム制を導入しています。これにより、部門間の壁を取り払い、迅速な意思決定と柔軟なサービス開発を実現しています。

また、オランダのING銀行は、「DevOps」モデルを採用し、開発チームと運用チームの統合を図っています。これにより、新サービスの開発から運用までのスピードが大幅に向上し、顧客ニーズにより迅速に対応できるようになりました。

リーダーシップの欠如

DXの成功には、トップマネジメントの強力なリーダーシップが不可欠です。しかし、以下のような課題が見られることがあります:

- DXの重要性の認識不足:経営層がDXを単なるIT投資と捉え、経営戦略の中核に位置づけていない。

- 短期的な視点:四半期決算などの短期的な業績に注力するあまり、長期的なDX投資を躊躇する。

- リスク回避的な姿勢:新技術の導入に伴うリスクを過度に警戒し、革新的な取り組みを避ける傾向がある。

- デジタル技術への理解不足:経営層自身がデジタル技術に対する理解が不足しており、適切な判断ができない。

これらの課題に対処するため、多くの金融機関がデジタル人材の経営層への登用や、外部アドバイザーの活用などに取り組んでいます。

例えば、米国のCapital One銀行は、テクノロジー企業出身のCEOを迎え入れ、銀行全体をテクノロジーカンパニーへと変革する取り組みを進めています。これにより、デジタル技術を活用した革新的な金融サービスの開発が加速しています。

また、英国のバークレイズ銀行は、「DigitalEagles」と呼ばれるデジタル教育プログラムを全従業員向けに実施しており、経営層も積極的に参加しています。これにより、組織全体のデジタルリテラシー向上を図るとともに、経営層自身がデジタル技術の可能性と課題を深く理解することで、より適切な意思決定を行える環境を整備しています。

外部環境の課題

金融機関を取り巻く外部環境も、DXの推進に大きな影響を与えます。ここでは、特に重要な3つの外部環境の課題について詳しく見ていきます。

法規制の変化

金融業界は厳格な規制下にあり、DXの推進にあたっても様々な法規制への対応が求められます。具体的には以下のような課題があります:

- データプライバシー規制:GDPR(EU一般データ保護規則)やCCPA(カリフォルニア州消費者プライバシー法)など、厳格化するデータ保護規制への対応が必要です。

- オープンバンキング規制:API公開義務化など、サードパーティとの連携を促進する規制への対応が求められます。

- AIの公平性・説明可能性:AI利用に関する規制が強化される中、公平性の確保や意思決定プロセスの説明可能性の担保が課題となっています。

- マネーロンダリング対策:デジタル取引の増加に伴い、より高度なAML(Anti-Money Laundering)対策が求められています。

これらの課題に対処するため、多くの金融機関がRegTech(規制対応技術)の導入や、コンプライアンス体制の強化に取り組んでいています。

例えば、HSBC銀行は、AI技術を活用した次世代のAMLシステムを導入し、複雑化する金融犯罪に対する検知能力を大幅に向上させています。このシステムにより、従来は人手では困難だった複雑なパターンの不正取引も迅速に検知できるようになりました。

また、オーストラリアのコモンウェルス銀行は、ブロックチェーン技術を活用した債券発行プラットフォームを開発し、規制当局と協力しながら実証実験を行っています。これにより、新技術の導入と規制遵守の両立を図っています。

市場の不確実性

金融市場の不確実性は、DX投資の判断を難しくする要因となっています。具体的には以下のような課題があります:

- 技術トレンドの変化:急速に進化するテクノロジーの中で、どの技術に投資すべきか判断が難しくなっています。

- 顧客ニーズの変化:デジタル化の進展に伴い、顧客の期待も急速に変化しており、それに追いつくことが課題となっています。

- 経済環境の変動:経済環境の急激な変化により、長期的なDX投資の判断が難しくなっています。

- 新興企業の台頭:フィンテック企業など、従来の金融の枠を超えた新たな競合が次々と現れており、競争環境が不透明になっています。

これらの課題に対処するため、多くの金融機関がアジャイル開発手法の導入や、スタートアップ企業との協業などに取り組んでいます。

例えば、スペインのCaixaBank(カイシャバンク)は、「デジタルファクトリー」と呼ばれる専門部署を設立し、アジャイル開発手法を用いて迅速にデジタルサービスを開発・改善する体制を整えています。これにより、市場の変化に柔軟に対応し、顧客ニーズに合わせたサービスを素早く提供することが可能になっています。

また、日本のみずほフィナンシャルグループは、フィンテック企業との協業を積極的に推進しています。例えば、ブロックチェーン技術を活用した貿易金融プラットフォームの開発では、複数のスタートアップ企業と連携し、新しい技術の可能性を探索しています。このような取り組みにより、急速に変化する市場環境に柔軟に対応しつつ、革新的なサービスの開発を進めています。

競争の激化

金融業界の競争環境は、DXの進展により一層激しさを増しています。具体的には以下のような課題があります:

- 異業種からの参入:テクノロジー企業や小売業など、異業種からの金融サービス参入が増加しています。

- グローバル競争:デジタル技術の発展により、地理的な制約が低下し、グローバルレベルでの競争が激化しています。

- 価格競争:デジタル化によるコスト削減効果が価格競争を促進し、収益性の低下につながる懸念があります。

- サービスの差別化:デジタル技術の標準化が進む中、サービスの差別化がより困難になっています。

これらの課題に対処するため、多くの金融機関が独自の強みを活かしたデジタル戦略の構築や、エコシステムの形成に取り組んでいます。

例えば、シンガポールのDBS銀行は、「銀行を超えた銀行」をビジョンに掲げ、金融サービスとライフスタイルサービスを融合させた独自のエコシステムを構築しています。不動産、医療、教育など、様々な分野のパートナー企業と連携し、顧客の日常生活に密着したサービスを提供することで、競合他社との差別化を図っています。

また、中国の平安保険グループは、金融サービスに加えて、ヘルスケア、自動車、不動産など多様な事業を展開し、総合的なサービスプラットフォームを構築しています。このような異業種との融合により、従来の金融機関にはない独自の競争優位性を確立しています。

Offersを導入し、ITエンジニア・デザイナーを採用された方々の事例をケース別にご紹介。ITエンジニア・デザイナーの具体的な採用事例から、カスタマーサクセスが実現した採用工数の大幅な削減、スピード採用を実現する副業採用の実態まで全てこの一冊で徹底解説。

→まずは無料で【公式】Offersの「採用成功事例集」を受け取る

金融DXを成功させるためのポイントとは?

これまで見てきたように、金融DXには多くの課題が存在します。しかし、これらの課題を適切に乗り越え、DXを成功に導くことで、金融機関は大きな成長の機会を獲得することができます。ここでは、金融DXを成功させるための重要なポイントについて詳しく見ていきます。

明確なビジョンと戦略

DXを成功させるためには、まず明確なビジョンと戦略を定めることが不可欠です。ここでは、ビジョンの策定からロードマップの作成、目標設定まで、具体的なステップを見ていきます。

DXビジョンの策定

DXビジョンは、組織全体のDXの方向性を示す羅針盤となるものです。以下のポイントに注意してビジョンを策定することが重要です:

- 顧客中心主義:顧客のニーズや期待を中心に据えたビジョンを描くこと。

- 明確性と簡潔さ:誰もが理解でき、共感できる簡潔な表現を心がけること。

- 挑戦的かつ実現可能:現状を打破する野心的な内容でありながら、実現可能性も考慮すること。

- 組織の強みの活用:自社の独自の強みを活かしたビジョンを描くこと。

例えば、スペインのBBVA銀行は「すべての人に金融機会を提供する」というビジョンを掲げ、デジタル技術を活用して金融包摂を推進しています。このビジョンは、社会的意義と事業戦略を結びつけ、従業員の共感を得やすい内容となっています。

また、オーストラリアのコモンウェルス銀行は「世界最高のデジタル体験を提供する銀行になる」というビジョンを掲げ、顧客体験の向上を中心に据えたDX戦略を展開しています。

ロードマップの作成

DXビジョンを実現するための具体的な道筋を示すのが、ロードマップです。効果的なロードマップ作成のポイントは以下の通りです:

- 段階的アプローチ:短期、中期、長期の目標を設定し、段階的に取り組みを進めること。

- 優先順位の明確化:リソースの制約を考慮し、重要度と緊急度に基づいて優先順位をつけること。

- 柔軟性の確保:市場環境の変化に応じて、適宜見直しと修正ができる柔軟性を持たせること。

- 全社的な視点:IT部門だけでなく、全部門を巻き込んだロードマップを作成すること。

例えば、オランダのING銀行は、「Think Forward」戦略の下、5年間のDXロードマップを策定しています。このロードマップでは、顧客体験の向上、データ活用の高度化、ITインフラの刷新など、複数の重点領域について具体的な目標と時間軸を設定しています。

また、日本の三菱UFJフィナンシャル・グループは、「MUFG Re-Imagining Strategy」として、2023年度までの中期経営計画を策定し、デジタルトランスフォーメーションを重点戦略の一つに位置づけています。このロードマップでは、レガシーシステムの刷新、デジタルチャネルの強化、データ活用の高度化などについて、具体的な数値目標と達成時期を明示しています。

目標の設定と達成

DX推進の進捗を測り、成果を可視化するためには、具体的な目標設定が重要です。効果的な目標設定のポイントは以下の通りです:

- SMART基準の適用:Specific(具体的)、Measurable(測定可能)、Achievable(達成可能)、Relevant(関連性)、Time-bound(期限付き)な目標を設定すること。

- 定量的指標と定性的指標の併用:数値で測れる指標だけでなく、顧客満足度など定性的な指標も設定すること。

- 短期目標と長期目標のバランス:短期的な成果と長期的な価値創造のバランスを取ること。

- 定期的な見直しと調整:目標の達成状況を定期的に確認し、必要に応じて目標や施策を調整すること。

例えば、シンガポールのDBS銀行は、DXの成果を測定するために独自の「デジタル価値創造」指標を開発しています。この指標では、デジタルチャネルの利用率、デジタル顧客の獲得コスト、デジタルサービスの収益貢献度など、多面的な要素を組み合わせて評価を行っています。

また、英国のバークレイズ銀行は、デジタル化率(デジタルチャネルで完結する取引の割合)を重要なKPIの一つとして設定し、2023年までに90%以上を目指すという具体的な目標を掲げています。同時に、NPS(Net Promoter Score)を用いた顧客満足度の測定も行い、量的な指標と質的な指標のバランスを取っています。

適切な技術導入

DXの成功には、適切な技術の選定と導入が不可欠です。ここでは、技術選定の基準、パートナーシップの活用、継続的な技術評価について詳しく見ていきます。

技術選定の基準

DXに適した技術を選定するためには、以下のような基準を考慮することが重要です:

- ビジネス目標との整合性:選定する技術が、DXビジョンやビジネス目標の達成にどのように貢献するかを明確にすること。

- スケーラビリティ:将来の成長や需要の変化に柔軟に対応できる拡張性を持つこと。

- セキュリティとコンプライアンス:金融業界特有の厳格なセキュリティ要件や規制に適合していること。

- 既存システムとの互換性:レガシーシステムとの統合や連携が可能であること。

- 総保有コスト(TCO):導入コストだけでなく、運用・保守コストも含めた長期的な視点での経済性を評価すること。

例えば、JPモルガン・チェースは、クラウド技術の採用にあたって、「クラウドデシジョンフレームワーク」と呼ばれる独自の評価基準を開発しています。このフレームワークでは、セキュリティ、パフォーマンス、コスト、規制対応など、多面的な要素を点数化して評価を行い、最適なクラウドソリューションの選定を行っています。

また、オーストラリアのANZ銀行は、新技術の導入にあたって「イノベーションラボ」を設置し、実際の業務環境に近い条件下で技術の検証を行っています。この取り組みにより、技術の実用性や既存システムとの親和性を十分に確認した上で、本格導入の判断を行っています。

パートナーシップの活用

DXの推進にあたっては、自社だけでなく外部のパートナーとの協業が重要です。効果的なパートナーシップ活用のポイントは以下の通りです:

- 補完的な強みの追求:自社にない技術やノウハウを持つパートナーを選定すること。

- 文化的な適合性:企業文化や価値観の親和性を考慮すること。

- 長期的な視点:短期的な成果だけでなく、長期的な成長を見据えた関係構築を目指すこと。

- オープンイノベーションの促進:スタートアップ企業など、多様なパートナーとの協業を通じて、イノベーションを加速させること。

例えば、スペインのサンタンデール銀行は、フィンテック企業との協業を積極的に推進しています。同行は「サンタンデール・イノベンチャーズ」という専門部署を設置し、有望なフィンテック企業への投資や協業を行っています。この取り組みにより、ブロックチェーン技術を活用した国際送金サービスの開発など、革新的なサービスの創出に成功しています。

また、シンガポールのDBS銀行は、テクノロジー企業との戦略的パートナーシップを積極的に推進しています。例えば、アマゾン・ウェブ・サービス(AWS)との協業により、クラウドネイティブな銀行アプリケーションの開発を加速させています。さらに、地元のスタートアップ企業とのハッカソンを定期的に開催し、新しいアイデアの創出と人材の発掘を行っています。

継続的な技術評価

技術の急速な進化に対応するためには、導入後も継続的に技術の評価と見直しを行うことが重要です。効果的な継続的技術評価のポイントは以下の通りです:

- 定期的なパフォーマンス評価:導入した技術の効果や効率性を定期的に測定し、期待通りの成果が得られているか確認すること。

- 新技術のモニタリング:業界の技術トレンドを常に把握し、より優れた代替技術が登場していないか注視すること。

- ユーザーフィードバックの収集:従業員や顧客からのフィードバックを積極的に収集し、技術の改善点や新たなニーズを把握すること。

- セキュリティとコンプライアンスの継続的チェック:技術の進化や法規制の変更に応じて、セキュリティ対策やコンプライアンス状況を定期的に見直すこと。

例えば、オランダのING銀行は、「イノベーションブートキャンプ」という取り組みを通じて、新技術の継続的な評価と導入を行っています。この取り組みでは、定期的に新技術のアイデアを募集し、短期間で実証実験を行います。成功したアイデアは迅速に実用化され、常に最新の技術を取り入れる体制が整っています。

また、英国のHSBC銀行は、「アプリケーションポートフォリオ管理」という手法を導入し、既存の技術やアプリケーションの定期的な評価と最適化を行っています。この取り組みにより、不要になった技術の廃止や、より効率的な技術への移行を計画的に進めています。

組織文化の変革

DXの成功には、技術の導入だけでなく、組織文化の変革も不可欠です。ここでは、変革リーダーの任命、従業員の意識改革、成功事例の共有について詳しく見ていきます。

変革リーダーの任命

DXを全社的に推進するためには、強力なリーダーシップが必要です。効果的な変革リーダーの任命と活用のポイントは以下の通りです:

- 権限と責任の明確化:CDO(Chief Digital Officer)など、DX推進に責任を持つ役職を設置し、十分な権限を付与すること。

- クロスファンクショナルな視点:IT部門だけでなく、ビジネス部門や人事部門など、多様な背景を持つリーダーを登用すること。

- 経営層のコミットメント:変革リーダーに対する経営層の強力なサポートを明確に示すこと。

- 成果に基づく評価:DXの進捗や成果に基づいて、変革リーダーを適切に評価・処遇すること。

例えば、シンガポールのDBS銀行は、2009年にピユッシュ・グプタCEOが就任して以来、「テクノロジーカンパニーを目指す銀行」というビジョンを掲げ、トップダウンでのDX推進を行っています。グプタCEOは自らが変革のリーダーとなり、全社的なデジタル文化の醸成に取り組んでいます。

また、スペインのBBVA銀行は、カルロス・トレス・ビラCEOのリーダーシップの下、「デジタル・バンキング・グループ」という専門部署を設置し、DXを全社的に推進しています。このグループは、IT部門とビジネス部門の橋渡し役となり、両者の密接な連携を促進しています。

従業員の意識改革

DXの成功には、全従業員の理解と協力が不可欠です。効果的な従業員の意識改革のポイントは以下の通りです:

- 明確なコミュニケーション:DXの必要性や目的、具体的な取り組みについて、分かりやすく繰り返し説明すること。

- 継続的な教育・研修:デジタルスキルの向上や新しい働き方の習得のための機会を提供すること。

- インセンティブの設計:DXへの貢献度を評価し、適切な報酬や昇進につなげること。

- 失敗を許容する文化:新しい挑戦を奨励し、失敗を学びの機会として捉える文化を醸成すること。

例えば、オーストラリアのコモンウェルス銀行は、全従業員を対象とした「デジタル・アカデミー」プログラムを実施しています。このプログラムでは、基礎的なデジタルリテラシーから高度なデータ分析スキルまで、様々なレベルの教育を提供しています。また、学習の進捗に応じて社内認定を行うなど、従業員のモチベーション向上にも工夫を凝らしています。

また、米国のキャピタル・ワン銀行は、「テック・カレッジ」という社内教育プログラムを通じて、従業員のデジタルスキル向上を図っています。このプログラムでは、プログラミングやデータサイエンスなどの技術スキルだけでなく、アジャイル開発手法やデザイン思考など、新しい働き方についても学ぶことができます。

成功事例の共有

DXの取り組みにおける成功事例を共有することは、組織全体の意識改革と学習を促進する上で重要です。効果的な成功事例共有のポイントは以下の通りです:

- 具体的な成果の可視化:数値データや顧客フィードバックなど、具体的な成果を明示すること。

- ストーリーテリングの活用:単なる事実の羅列ではなく、挑戦や困難を乗り越えた物語として共有すること。

- 多様なチャネルの活用:社内報、イントラネット、全社ミーティングなど、様々な手段を用いて繰り返し発信すること。

- 横展開の促進:成功事例から得られた学びを、他の部門や projects にも適用できるよう支援すること。

例えば、スペインのサンタンデール銀行は、「デジタル・チャンピオン」プログラムを導入し、DXの成功事例を全社で共有する取り組みを行っています。各部門から選出されたデジタル・チャンピオンが、自部門のDX事例を定期的に発表し、ベストプラクティスの共有と横展開を促進しています。

また、カナダのRBC(ロイヤル・バンク・オブ・カナダ)は、「イノベーション・ストーリーズ」という社内プラットフォームを通じて、DXの成功事例を共有しています。このプラットフォームでは、プロジェクトの背景や課題、解決策、得られた成果などが詳細に紹介されており、他のチームが参考にしやすい形で情報が整理されています。

Offersを導入し、ITエンジニア・デザイナーを採用された方々の事例をケース別にご紹介。ITエンジニア・デザイナーの具体的な採用事例から、カスタマーサクセスが実現した採用工数の大幅な削減、スピード採用を実現する副業採用の実態まで全てこの一冊で徹底解説。

→まずは無料で【公式】Offersの「採用成功事例集」を受け取る

まとめ

金融DXは、技術革新と顧客期待の変化に伴い、金融機関にとって避けては通れない課題となっています。本記事では、金融DXの重要性、国内外の成功事例、推進に必要な人材、直面する課題、そして成功のためのポイントについて詳しく解説してきました。

金融DXを成功させるためには、明確なビジョンと戦略、適切な技術導入、そして組織文化の変革が不可欠です。特に重要なのは、トップマネジメントの強力なリーダーシップと、全従業員の理解と協力です。また、急速に変化する環境に柔軟に対応するため、継続的な学習と改善のサイクルを確立することも重要です。

金融機関は、これらの要素を総合的に考慮しながら、自社の状況に合わせたDX戦略を策定・実行していく必要があります。DXは一朝一夕には実現できませんが、着実に取り組みを積み重ねていくことで、顧客価値の向上と競争力の強化を実現することができるでしょう。

金融DXは、単なる技術導入ではなく、ビジネスモデルの変革と組織文化の刷新を伴う大きな挑戦です。しかし、この挑戦を成功させることができれば、金融機関は新たな成長の機会を獲得し、より革新的で顧客中心のサービスを提供することが可能になります。今後も技術の進化と顧客ニーズの変化は続くでしょう。金融機関には、この変化に柔軟に対応しながら、継続的にDXを推進していく姿勢が求められます。

【Excelテンプレート】採用KPIを管理するための参考シート

優秀な人材の確保は、事業の発展と成功の鍵を握ります。多くの企業が採用計画の立案と実施に課題を抱える中、効果的な戦略の重要性が増しています。そこで、採用計画の策定から具体的な施策、そしてKPIの設定・管理に至るまでを網羅したExcelファイルを用意しました。このテンプレートを活用することで、貴社の採用プロセスを最適化し、目標達成への道筋を明確にすることができます。ぜひご活用いただき、採用活動の効率化と成果向上にお役立てください。

▼ この資料でわかること

✅ 採用の目的と目標の設定

✅ 採用スケジュールの作成

✅ 採用KPIの管理方法